未来中国财富管理市场将迎来一个分工不断细化、客户不断细分、服务模式不断差异化的快速发展阶段,财富管理需要精耕细作。在这样的背景下,如何专注于某几类高净值客户群、某几类产品与服务领域,做好客户细分,尽快形成独特的竞争优势,成为所有从业机构需要认真思考的问题。

中国经济社会发展面临的国际国内形势依然严峻。向外看,世界经济复苏一波三折,全球经济增长低迷可能还会持续较长一段时间;向内看,我国经济趋稳的基础尚不稳固,经济增长速度逐步放缓。《金融业发展和改革“十二五”规划》中也提出了要全面推动金融改革、开放和发展,显著增强我国金融业综合实力、国际竞争力和抗风险能力。在这样一个关键时期,如何认识私人银行所面临的机遇、挑战和未来发展方向,了解内外形势、洞悉客户需求、厘清业务模式并积极开展业务创新就显示出很强的现实意义。在此背景之下,中国建设银行与波士顿咨询公司继续合作,在对1912名高净值客户进行调研的基础上,推出了2012年中国财富管理市场报告。

财富管理市场规模与发展

经济增长整体趋缓对东南沿海的中小企业主冲击尤甚,全国的私人财富市场增速进一步放缓。但经济趋缓使得高净值家庭选择规避风险,为确保资产安全,选择将资金存放在相对稳健经营的大型综合性商业银行,其中中资商业银行占据了绝对优势。

中国高净值家庭的数量增长也有放缓。财富缩水因素导致可投资资产1亿元人民币以上的超高净值人群增势减缓,而1000万至1亿元人民币之间的家庭数目保持迅速增长;另外1000万~5000万元人民币资产的家庭数目、超过600万~1000万元人民币资产家庭数,成为高净值人群的主要组成部分。

可投资资产构成方面,居民储蓄增速放缓,占比显著下降了4个百分点,只占全部资产的51%,创历年来最低。私人财富转而投向收益率较高的银行理财和信托产品等投资产品,银行理财产品以近乎每年翻一倍的速度增长,占到全部可投资资产的1/5。信托产品起步较晚,但增长势头强劲,现已占全部可投资资产的7%,未来依然有很大的市场空间。相反,宏观经济趋缓,股市缩水,个人持有的股票和基金净值均有所下降。离岸资产增长速度与整体私人财富相近,保持在私人财富的4%左右的比例,较为稳定。

中国的高净值家庭依然主要分布在东南沿海经济发达地区。我们的模型预测北京、江苏、上海、浙江、广东五省市的高净值家庭数量2012年都会超过10万户,这五省市高净值家庭总数占全国的40%以上。四川是高净值家庭数量最多的内陆省份,在西部地区中显得比较突出。而宁夏、青海、西藏和海南四地是高净值家庭数量最少的省份。

在全国高净值家庭增速放缓的经济形势下,富裕省市如北京、上海、广东和浙江的高净值家庭增速低于全国平均水平。广东和浙江受企业主资产缩水和所拥有企业生产经营的影响,高净值家庭数量增幅不足10%;山西、内蒙古等地受煤炭行业下行影响,增速也相对较低。相反,内陆欠发达地区依然保持很高的增长势头,安徽、甘肃、湖南等地高净值家庭数量增长超过30%;四川、湖北、陕西等地增速也超过全国平均水平。

我们还通过计算各省市每万户家庭中高净值家庭数量(即高净值家庭密度)来分析富裕程度。北京、上海、天津、广东和浙江高净值家庭密度最高,其中北京每万户家庭中高净值家庭数量超过200户,是中国富人最集中的地区;辽宁、山西、江苏、福建和海南为第二梯队,高于全国平均水平;贵州、西藏、河南等地占比最低,万户家庭中高净值家庭只有20户左右。

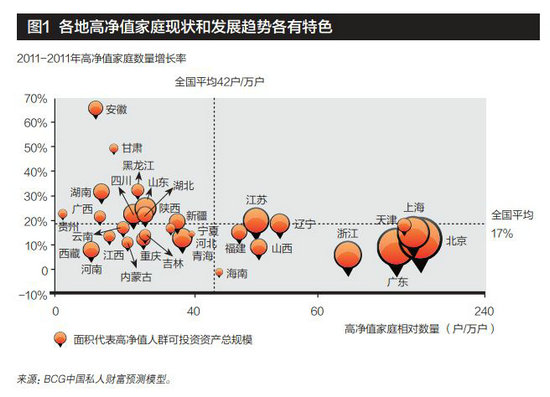

我们通过高净值家庭增长率和相对数量两个维度,将全国各省市分为四类(见图1)。

● 右上角区域代表了高增长率和高相对数量。在图中可见没有明显处于右上角的省市,只有天津、辽宁、江苏勉强可以算作此类。此类地区有着良好的私人财富基础和高增长率,可以作为财富市场重点发展的地区。

● 北京、上海、广东、浙江等最富裕的地区集中在图的右下角。它们有着高密度的高净值家庭,但受经济影响,企业主私人财富缩水,其增长相对缓慢。此类地区潜在的私人银行客户众多,市场已经相对成熟,依然会是各家私人银行和财富管理机构争夺客户的主战场。

● 左上角的安徽、甘肃等内陆欠发达地区,在政策扶持和资本投入的驱动下,高净值家庭数量快速增长。其中山东、湖北等地现阶段私人财富规模基础已经较大,加之未来增长前景,将会是财富管理市场新的焦点。

● 左下角的地区如河北、重庆、吉林等地,高净值家庭密度较小,增速也相对缓慢,近期而言私人财富管理市场发展潜力相对不大。

我们预计未来五年内将会出现类似的状况,高增长率和高密度的地区将会很少。北京、上海等富裕地区的增长会放缓,低于全国平均水平。中国经济增长中心将会转移到中西部内陆地区,人口和私人财富规模较大的省市如安徽、湖南、湖北、四川、山东和陕西将会有很大发展潜力。